“从未泄露过账号密码,打电话问银行,银行说找第三方支付。等到找到这个易宝支付又说不关他的事要去找商户。扣了钱,不用密码,不需要短信验证码,一分钟内连刷六笔,然后说跟他们没关系。这个事情怎么看都觉得是‘强盗’行为。”

最近一段时间,有不少消费者在网上发起对易宝支付的投诉。截止10月19日,在黑猫投诉平台上,针对易宝支付的投诉共1843条,聚投诉关于易宝支付的投诉量9261条。上万条的投诉内容大多都指向了易宝支付非法平台提供服务及为恶意扣费APP提供扣款通道等。

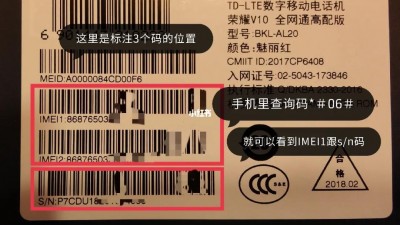

很多消费者反馈,没有用过易宝支付,也不知道有它的存在,但却发现银行卡无缘无故被“易宝支付”以消费的名义连扣三笔,直到把账号里的钱扣完。

据记者了解,不少用户被划扣的支付场景并非真实的交易场景。部分用户划扣资金的交易详情说明为“行车交通-机票”、“网上快捷支付”、“POS消费”、“休闲娱乐-旅游度假”、“异地跨行消费”等,但用户对于这些交易场景均予以否认,这也造成了很多消费者维权无门。

通常情况下,恶意扣费多见于现金贷平台以及其他分期平台、消费金融公司,特别是在非法现金贷平台中极其常见。这种扣费源于用户与平台签订的“代扣服务协议”,而早在2017年,央行就已针对“代收付”服务发文进行了整顿,可以说代扣这一模式中隐藏着大量的灰色产业,还存在大量的收集用户个人信息等问题。

恶意扣费从本质上说违背了消费者意愿或者消费者知情权,是对消费者知情权和公平交易权的侵害。

实际上,央行曾连续下发过文件,对第三方支付业者的通道服务提出过明确要求。2016年9月央行印发《关于加强支付结算管理,防范电信网络新型违法犯罪有关事项的通知》(银发〔2016〕261号),要求切实加强支付结算管理,构筑金融业支付结算安全防线。

2019年3月28日央行又发布了《关于进一步加强支付结算管理防范电信网络新型违法犯罪有关事项的通知》(银发〔2019〕85号)不得直接或变相为互联网赌博、色情平台、互联网销售彩票平台,非法外汇、贵金属投资交易平台,非法证券期货类交易平台、代币发行融资及虚假货币交易平台,未经监管部门批准通过互联网开展资产管理业务以及未取得省政府批文的大宗商品交易场所等非法提供支付结算服务。

值得注意的是,易宝支付频繁遭受投诉或会影响明年牌照续展。2021年5月,易宝支付牌照到期,相关律师称,根据支付相关规定,监管层对频遭投诉,造成恶劣影响的支付机构,完全有权不予续展。

此前,易宝支付还因为714高炮平台提供代扣服务而广受投诉。有用户称,易宝支付为甜兔、南京靓机口袋网络科技有限公司、爱米卡、浙江铂裕科技有限公司等17家714网贷平台提供支付服务。

近年来,易宝支付为无资质网贷提供支付服务,遭大量投诉同时被多家媒体先后报道。但相关代扣乱象仍屡禁不止,有支付从业者称,背后或因利润空间大所致。代扣等支付业务的抽佣费率较高达千分之三至六,而普通商户服务收单收益在“96费改”后,刷卡费率降至0.6%,万元消费第三方支付机构最多仅获6元服务费。

资料显示,易宝支付官网显示,其成立于2003年8月,总部位于北京,在上海、广东、江苏、四川、浙江、山东等设有30家分公司。2011年5月,获得首批央行颁发的支付牌照,并于2016年首批成功续展;2013年10月,获得国家外汇管理局批准的跨境支付业务许可证。

易宝支付虽然在部分行业支付中占据了不小的先发优势,但在规范经营上却屡现问题。

2019年3月,因违反清算管理规定和非金融机构支付服务管理办法等相关规定,易宝支付被处以942.43万元罚款;此后,易宝支付又因未按规定履行客户身份识别义务和未按规定报送可疑交易报告,被罚款60万元,同时对1名相关责任人员处以2万元罚款。

而这已是易宝支付连续第四年收到央行罚单。据不完全统计,2014年,因收单违规操作,该公司被要求停止在河南、江西、吉林、上海等7个省市开展银行卡收单业务,并在全国范围内停发新商户,为期一年;2015年,因违反非金融机构支付规定罚款4万元;2016年,因违反相关清算管理规定被罚总计5296.1万元;2017年,因违反银行卡收单业务相关法律制度规定,被给予警告、罚款20万元处分;2018年,未按照规定进行国际收支统计申报、未按照规定报送财务会计报告等被罚14万元。

第三方支付将“严监管常态化”

近年来,央行对第三方支付的监管处罚频率和力度明显加强。据不完全统计,2019年全年,央行对于第三方支付机构的处罚金额接近1.4亿元。

“严监管常态化”是近年来支付行业的主基调。从2016年开始,监管层对支付行业进行系统性梳理,期间出台多项法规,涉及反洗钱、收单等,逐步清除“灰色地带”,当前,迎来了对违规事件查处的关键时期。

据悉,支付行业存在乱象的原因主要有两个背景,一是随着移动支付的崛起,第三方支付行业利润降低,竞争愈发激烈,支付机构布局多样化业务以谋求高利润,就有可能涉及违规事项;另一方面,支付作为商业基础设施,涉及到的行业多且复杂,很可能接触到黄赌毒、违规开放接口和套现等灰色业务。

据央行营管部消息称,今年以来,营业管理部针对辖区部分支付机构合规意识弱、违法违规严重等问题,多措并举,加大查处力度,对6家支付机构给予警告,处罚款合计1.78亿元,对8名相关负责人员给予警告,并处罚款合计242.2万元。

其中,对商银信支付服务有限责任公司(下称“商银信”)开出国内支付机构最大罚单,商银信被罚没11597.79万元。而在去年,支付行业的最大罚单是对迅付信息科技有限公司做出的5939.4万元罚款。

罚单信息显示,商银信此次被处罚原因涉及挪用备付金;为非法集资平台直接提供支付结算服务;违反T+0资金结算服务管理规定;变相出借预付卡发行与受理资质;在互联网支付业务中未按规定管理特约商户资料,存在没有商户入网资料及合作协议的问题等16则事项。

事实上,近年来,随着第三方支付机构业务的快速增长,支付机构挪用客户备付金的风险事件时有发生。值得一提的是,10月13日,央行下发了关于《非银行支付机构行业保障基金管理办法(征求意见稿)》,决定建立支付机构行业保障基金,支付机构将全部客户备付金作为其清算保证金。央行按季度计提支付机构清算保证金利息划入基金,用以防范和化解非银行支付机构风险。

除了央行营管部外,今年以来,央行其他分支机构对支付机构也开出多张罚单,金额合计超过2亿元。其中,百万级以上罚单近20张,被罚机构包括易生支付、快捷通支付、银盈通支付、开联通支付、杉德支付等。

据了解,自央行2011年5月颁发第一批27张《支付业务许可证》起,共颁发了271张《支付业务许可证》,期间,有34家支付机构牌照被注销,目前持有有效牌照的支付机构为237家。

业内人士称,尽管当前发布的罚单中没有一个吊销支付牌照的,但不排除对机构续牌会有影响。

(编辑:鑫果)

救命的医疗设备,如何沦为个人提款机?

救命的医疗设备,如何沦为个人提款机? 原价上千元“贵妇霜”网店卖不到百元

原价上千元“贵妇霜”网店卖不到百元 花20多万元就能买到“铁饭碗”?起底涉案金额超8000万元的特大招聘诈骗案

花20多万元就能买到“铁饭碗”?起底涉案金额超8000万元的特大招聘诈骗案 直播带货,热闹下的烦恼咋消除

直播带货,热闹下的烦恼咋消除